事業戦略を立案する際「どこに投資し、どこを見直すべきか?」を明確にすることは非常に重要です。

この判断を支援する戦略的フレームワークのひとつが、**GEのビジネススクリーン(GE‑McKinseyマトリクス)**です。

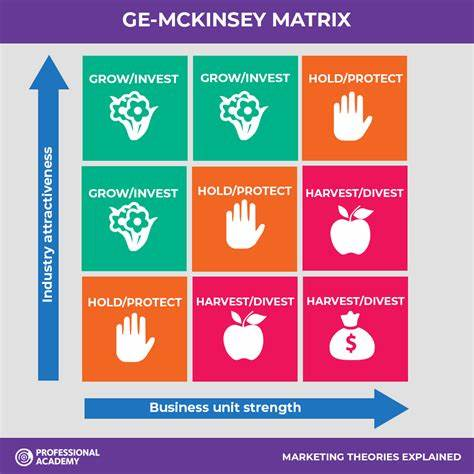

1970年代にGEとマッキンゼーが共同開発したこの手法は、従来のBCG分析の「市場成長率 × 市場シェア」に代わり、より精緻な9象限マトリクスを活用します。ウィキペディアプロフェッショナルアカデミーcascade.app

9象限マトリクスの構成(図解)

縦軸:業界の魅力度(高・中・低)

横軸:自社の業界内での競争力(強・中・弱)

指標の中身:それぞれの評価軸とは?

業界の魅力度(縦軸評価)

- 市場規模・成長率

- 収益性・競争構造(ファイブフォース)

- マクロ環境(PESTEL)や参入障壁など

自社の競争力(横軸評価)

- 市場シェアとその推移

- ブランド力、技術的優位性、利益率

- 顧客ロイヤリティや流通チャネルなど

各象限ごとの戦略(実務向け)

- ① 優位死守(高×強):既存優位を維持するため継続投資。

- ② 成長投資(高×中):投資によるシェア拡大を狙う。

- ③ 選択成長投資(高×弱):勝ち筋がある分野にピンポイント投資。

- ④ 利益最大(中×強):収益源として効率化と最適運用。

- ⑤ 現状即応(中×中):環境を見ながら柔軟に対応。

- ⑥ 選択的収穫(中×弱):不要部分の切り離しを検討。

- ⑦ 利益最大・コスト最小化(低×強):収益確保しつつコスト調整。

- ⑧ 選択的衰退(低×中):縮小か撤退で再構成を。

- ⑨ 損失最小・撤退(低×弱):早期撤退や売却を判断。

なぜGEマトリクスが優れているのか?

| 特長 | GEマトリクス | PPM(BCG)分析 |

|---|---|---|

| 評価の粒度 | 3×3の9つの象限で精緻に対応 | 2×2の4象限でシンプルに分析 |

| 評価軸の多様性 | 業界魅力度・競争力と多因子評価 | 市場成長率とシェアのみ |

| 戦略提案の具体性 | 豊富な判断材料で高精度な戦略 | 大まかな方向性判断に便利 |

導入ステップ:戦略判断の流れ

- 評価基準の設計

魅力度・競争力を評価する観点と指標を明確にし、SWOT/PESTなどを併用します。Marketing Teachercascade.app - 事業のマッピング

事業ごとに「高・中・低」を割り振り、マトリクス上に配置します。 - 戦略の策定と実行設計

各象限に応じたアクションを明確にし、資源配分や撤退などの判断材料に。

注意点:補完も重要な戦略ツールとしての価値

- 評価は主観に偏りがち。スコアや重み付けはチームで整備を。

- 市場変化への感度が必要。定期的な見直しが望ましい。

- 複数事業間のシナジーなど、構造的相互関係は別途評価が必要。

まとめ:GEビジネススクリーンを「戦略の羅針盤」に

GEのビジネススクリーンは、事業ポートフォリオを多面的かつ実務的に評価し、投資判断や資源配分を最適化するための強力なツールです。

- 9つの視点で事業を評価し

- 適切な戦略の選択を導き

- 成長機会と撤退判断を明確に

こうした一連の判断プロセスを通じて、企業は限りあるリソースを最大限に活かし、持続可能な成長を目指すことができます。まずは今期のポートフォリオをこのマトリクスで整理し、一歩踏み出してみてください。